一、第26周,猪价再走低,养殖亏损进一步加剧,猪肉收储有望启动

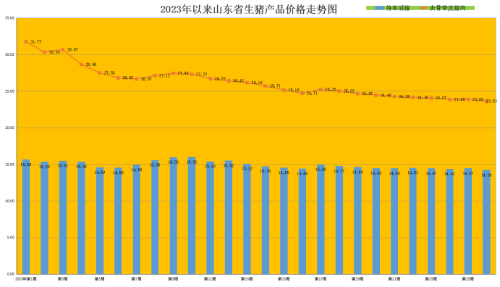

第26周(6月26日-7月2日),本周生猪价格再次回落,猪肉价格略降。据对全省26个集贸市场价格定点监测,第26周全省肥猪出栏均价为14.24元/公斤,同比降低28.80%,环比回落1.59%。猪肉价格弱势走低,本周猪肉均价为23.63元/公斤,同比降低24.14%,环比回落1.05%。

第26周,仔猪价格回落。本周我省仔猪销售均价为36.21元/公斤,同比降低19.55%,环比回落2.37%。仔猪价格迄今已是连续8周走低,区间跌幅达到11.36%,部分规模仔猪成交价已逼近盈亏平衡线,外销仔猪盈利减少。另根据农业农村部统计,5月全国能繁母猪存栏环比下降0.6%,已持续下降5个月。近期仔猪价格持续下跌,一方面源于产业对猪价预期转向悲观,养殖户补栏积极性降低,部分集团猪场也开始采取限价采购政策;另一方面源于部分规模企业加大仔猪出栏比例,或侧面反映产业资金压力增加。当仔猪价格跌至成本以下时,行业将陷入全产业链亏损,届时预计能繁母猪存栏将迎来加速去化。

猪价走低,生猪养殖持续亏损,猪粮比价即将跌破一级警戒线。本周我省猪粮比价为5.01:1,同比降低26.65%,环比降低2.34%。猪价低位震荡使得行业进入亏损期已达26周。从养殖利润来看,第26周自繁自养生猪亏损约240元/头,外购仔猪养殖亏损310元/头。

端午节后,养殖户惜售情绪有所减弱,生猪体重进一步回落,终端市场承接一般,白条走货乏力,屠宰企业订单较差,猪价持续走低。供给端看,养殖端生猪出栏持续面临亏损压力,认亏出栏现象增多,整体出栏积极性偏强;叠加近期气温逐渐回升,全国多地高温,高温下猪只应激条件增加,疾病多发,不利于压栏,养殖户出栏积极性增强。需求端看,端午节节后节日效应消退,终端市场再度进入偏淡状态;叠加夏季猪肉消费积极性较低,本周多地天气炎热,猪肉消费进一步变弱,生猪价格延续窄幅震荡走弱态势。据监测,我省猪肉市场交易量同比降低2.14%,环比降低0.49%。

后市来看,鉴于供应相对充分且季节性需求淡季,猪价持续走高的供需基础仍弱,猪价上行空间有限;同时7月南方强降雨、北方高温登场,散户大体重猪顺势出栏,规模场亦有加速出栏的可能,市场供应或有增加,但下游需求持续疲软,预计短期生猪价格或持续低位运行。具体行情,仍需密切关注需求端催化、出栏体重变化、收储政策以及二次育肥情绪变动等市场扰动因素。目前看,随着猪粮比价即将跌破一级警戒线,收储预期浓厚,猪价有望出现阶段性小幅回暖。随着猪价回落,叠加6月下旬开始的玉米价格回暖,猪粮比跌破5:1可能性较大。虽然收储数量相对有限,并不能对供需格局带来实质性改变,但将给养殖端带来信心提振,商品猪价格或将出现阶段性的小幅回升。

建议养殖场户切实做好猪场生物安全防护,合理安排生产经营,及时关注养殖端补栏出栏节奏、终端消费情况,顺时顺势出栏肥猪,避免赌博行情造成损失。

二、第26周,蛋价连续下行,后市有望触底反弹

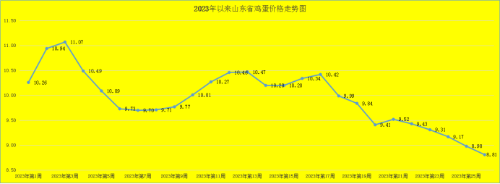

第26周,本周我省鸡蛋价格延续震荡走低态势。本周,我省鸡蛋销售平均价格为8.81元/公斤,同比降低1.89%,环比降低1.89%。就全省监测的26个价格县来看,本周我省最高价在平原县,为9.60元/公斤;最低价出现在郓城县,为8.30元/公斤。截至本周,鸡蛋价格已是连续5周走低,阶段降幅达到7.46%。

蛋雏鸡价格弱势回落,降幅收窄。第26周为3.04元/只,同比降低5.88%,环比降低0.33%。蛋雏鸡持续8周走低,截至目前,本阶段降幅达到12.39%。

蛋价回落,主要是受消费恢复不及预期所致。据监测,我省鸡蛋市场交易量仍趋于弱势,同比升高1.90%,环比降低1.37%。目前南方进入梅雨季节,高温高湿状态下各采购主体相对谨慎,同时旅游餐饮行业阶段性需求转弱,贸易商仍维持低库存运营,市场需求减弱,整体走货放缓,周内蛋价下跌。

后市,预计7月上旬需求难有好转,但是根据季节性规律,7月中下旬鸡蛋价格受到需求提振,将迎来旺季行情。

当前考虑到高温及南方梅雨季,鸡蛋质量易出问题,终端需求仍显疲软,市场缺乏持续利好支撑,加上主产区库存压力不减,在供需双重压力下,蛋价仍有下跌风险。但在7月中旬之后,随着南方天气“出梅”,质量问题得到缓解,另外蛋价触底刺激下游环节采购,食品企业需求好转,叠加三季度是鸡蛋消费季节性旺季,蛋价或触底反弹。

三、第26周,鸡肉价格持续向下探底

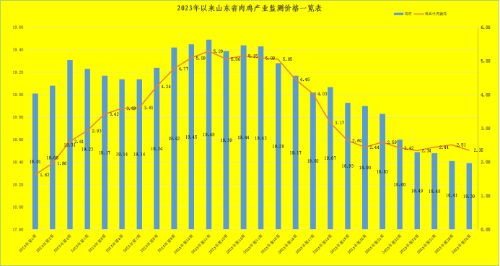

第26周,本周鸡肉价格继续小幅向下,弱势走低;商品代肉雏鸡震荡回落。本周,鸡肉市场销售均价为18.39元/公斤,同比降低1.39%,环比降低0.11%。

本周肉雏鸡价格震荡回落。第26周,我省肉雏鸡均价为2.35元/羽,同比升高9.30%,环比回落6.37%,其中蓬莱、招远、临朐、青州等市县为最高价,为3.10元/羽;最低区域价格在莘县,为0.50元/羽。近日下游需求疲弱,毛鸡价格低位,养殖补栏积极性减弱,对后市观望情绪增加,局部孵化场排苗计划不快,肉雏鸡价格有所下跌。前期换羽种鸡产蛋高峰延后至5月,且6月正值农忙时节,后续天气炎热养殖风险较大,市场散户补栏积极性偏弱,导致鸡苗价格自高位迅速回调。7月进入补栏旺季,需求端或有改善。同时前期引种不足影响将传导至商品代,供给或有所减少。预计7月肉雏鸡价格或将有所改善。

从鸡肉消费来看,当前鸡肉价格走低主要是受消费需求偏弱影响。近期肉鸡出栏量持续增加,下游消费恢复缓慢,造成阶段性供大于求。夏天是传统的消费淡季,主要因为高温下老百姓对于肉类蛋白的摄入会有所下滑。据监测,本周我省鸡肉市场交易量同比升高2.84%,环比回落0.80%。

目前,鸡肉消费恢复不及预期,造成鸡肉价格持续弱势回落。但从长周期视角看,在持续高粮价背景下,白鸡作为料肉比最低的动物蛋白其性价比和经济性优势会进一步体现。今年一号文件指出提升净菜、中央厨房等产业标准化和规范化水平,培育发展预制菜产业。政策催化有望助力预制菜行业规模扩张,打开白羽鸡肉新消费场景。而鸡肉具有高蛋白低脂肪、风味兼容性高的特点,有望成为预制菜板块的重要组成部分,带动白羽肉鸡消费逐步向好。因此,随着终端需求逐步向上,肉鸡供给增量逐步趋于缓和。短期看鸡苗、毛鸡价格下行空间较小;中长期看,在2022年下半年祖代产能短缺并未传导到商品代情况下,商品代鸡苗及鸡肉价格表现已较为强势,随着上游祖代产能缺口的传递,叠加需求层面消费的边际复苏,预计商品代鸡苗以及鸡肉价格也有望冲击历史新高。

同时,最大鸡肉出口国巴西报告家禽疫情,6月、7月海外引种预计持续低位,国内种源缺口仍在累积。一是巴西发生家禽禽流感疫情,海外禽流感正向新地区和“地方性全年”发展。巴西已进入动物卫生紧急状态,截至本周巴西已在4个州发现51例野鸟和家禽禽流感疫情,若全球第一大鸡肉出口国发生家禽疫情,将对全球鸡肉贸易产生较大影响,全球种源紧张情况或持续;二是美国史上最严重禽流感疫情延续。截至2023年6月30日的本轮禽流感疫情,美国已有325例商业养殖场、511例家庭养殖场发生高致病性禽流感,扑杀禽类数量达到5879万只,相较上一轮禽流感疫情在更短的时间内产生了更大的影响范围与扑杀数量,且野鸟疫情仍在持续报告。据美国农业部网站信息,阿拉巴马州出现高致病性禽流感。该州为目前是仅存能引种祖代种鸡的州,对于未来能否继续从美国引种构成极大不确定性,引种收缩格局或将进一步巩固。三是海外引种难度升级,祖代供应缺口累积。根据中国禽业协会最新月报显示,5月全国祖代更新量为9.84万套,祖代在产存栏同环比均为负,产能下行趋势不变。海外产能紧张状态下6月、7月海外引种量预计将处低位,种源缺口有望进一步放大。进口受阻叠加2022年祖代引种更新减少或逐步传导至毛鸡出栏量,国内白羽鸡肉供应或现收缩,有望支撑白羽鸡涨价的弹性。

四、第26周,牛羊肉价格承压回落

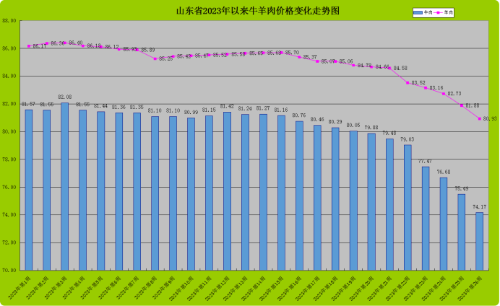

第26周,受消费趋弱影响,我省牛羊肉周平均价格持续弱势向下,小幅探底。据监测,本周我省牛肉市场交易量同比升高0.21%,环比回落0.85%;羊肉市场交易量同比升高3.76%,环比回落0.28%。第26周,我省牛肉均价为74.17元/公斤,同比降低8.05%,环比降低1.75%;羊肉价格为80.93元/公斤,同比降低5.41%,环比降低1.16%。

从活牛活羊市场来看,活牛价格弱势走低,活羊价格小幅回落。第26周,活牛均价为27.19元/公斤,同比回落19.46%,环比降低2.82%;其中最低价为24.20元/公斤。如招远市反映,养殖端存栏牛过剩,屠企产能不足,积压出栏牛过多,价格下跌。当前活牛出栏价格已经低于28-30元/公斤的盈亏区间,业内出现大面积亏损。活羊当前最低价为23.00元/公斤,最高达到35.00元/公斤,全省平均为29.32元/公斤,同比降低8.52%,环比回落1.05%。

这轮价格下跌的原因,主要是上游市场承压加大出售存栏肉牛肉羊与下游普通家庭消费不足构成双重“夹击”。前者是受前一轮好行情刺激投资扩大产能所致的短期因素,后者是家庭购买力不足积累的长期因素。所以说,这轮价格下行周期更深层次的原因是,家庭购买力不足积累的消费需求疲弱。

从长期看,牛羊肉市场空间巨大,仍然大有前途。随着国家消费刺激政策有序出台,牛羊肉消费有望顺周期加速发力。另外,今年的厄尔尼诺气象预计带来全球性普遍升温,国家气候中心预计今年夏季我国大部地区气温接近常年同期到偏高,华东、华中、新疆等地高温日数较常年同期偏多,烧烤旺季有望延长,这有利于牛羊肉消费,牛羊肉价格有望触底反弹,带动牛羊产业发展向好。

五、第26周,生乳价格承压回落,再创新低

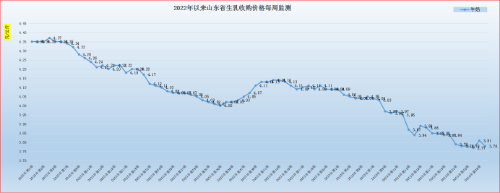

第26周(6月26日-7月2日),端午节后,消费再陷入低迷,生乳价格受压回落。第26周我省生乳均价为3.78元/公斤,同比降低7.18%,环比回落0.79%。在我省监测的26个县中,剔除3个无效数据,有8个县的价格大于或等于全省平均价格,有15个县的生乳价格低于全省平均价格。其中最高价格在蓬莱市,为5.00元/公斤;最低价格出现在宁阳县为3.35元/公斤,最高价与最低价差值为1.65元/公斤,差价与上周相比扩大。蓬莱市牧场采取自产自销的奶吧模式,生乳价格保持高位。

本周奶粮比价为1.33:1,同比下降4.32%,环比降低1.48%。生乳收购价格低位震荡回落,奶牛养殖持续处于亏损境地,养殖端现金流压力持续加大。生乳供过于求,消费复苏不及预期,导致了奶价持续低位运行。从消费端看,当前中小学暑期放假陆续开启,学生奶集中需求预期收窄。从生产端看,当前我省牧场原奶生产趋于增产态势,据省畜牧总站监测,我省2023年6月份原奶生产同比增加8.21%,环比增加0.29%,同环比皆是连续6个月增长。

面对当前困境,不应过度悲观,需要认识到,这种情况是阶段性的。目前,需求端已有较多积极信号,乳制品动销有望边际恢复,但仍以周转为先、进一步去库存,提振渠道信心。伴随经济逐步修复,下半年基本面具备更强支撑,驱动价位上行。

长远看,我国乳制品未来消费需求温和增长的基本面没有改变,乳制品消费结构也正在优化。在大健康产业快速发展背景下,优质蛋白食品消费需求旺盛,奶酪等市场正在高速增长,零食奶酪品类趋于丰富,佐餐奶酪渗透率持续提升。同时,疫情催化大众对于营养的升级需求凸显,低温乳制品更新鲜营养的概念被接受,渗透率提升的同时竞争也更为多元,奶业发展空间大。长远看,生乳制品消费潜力犹存,市场对于2023年消费回暖预期较高。

综合分析,预计随着经济逐步复苏和学生奶需求逐步恢复,乳制品消费需求增加,乳品加工企业加工销售量将有所增长,叠加南方进入“梅雨季节”,北方牧场也迎来高温高湿天气,奶牛“热应激”加剧,奶牛产奶受到影响,生乳收购价格有望触底回升,但受供大于求影响,回升空间不大。

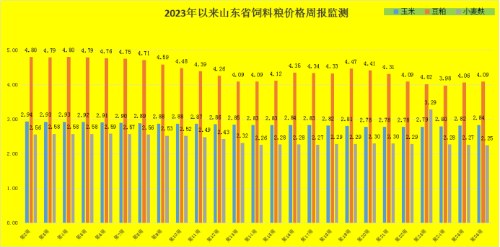

六、第26周,玉米豆粕价格继续走高

第26周,玉米和豆粕价格上升,小麦麸价格承压持续回落。本周,我省玉米均价为2.84元/公斤,同比降低3.07%,环比升高0.71%;豆粕价格回升,为4.09元/公斤,同比降低5.10%,环比回升0.74%;小麦麸价格继续回落,为2.25元/公斤,同比降低3.02%,环比降低0.88%。

第26周,生猪、肉鸡配合料价格企稳后回升,蛋鸡配合料价格继续企稳。本周育肥猪配合饲料价格为3.72元/公斤,同比降低1.59%,环比升高0.27%;肉鸡配合料价格为4.11元/公斤,同比持平,环比升高0.24%;蛋鸡配合料价格为3.34元/公斤,同比降低2.62%,环比持平。

目前饲料原料价格震荡,养殖成本稳中有升,同时受市场低迷影响,畜禽养殖仍处于不同程度的亏损境地,这进一步制约了饲料粮的需求,导致畜禽全价料价格下行压力增加。

(山东省畜牧总站)