一、第38周,双节需求提振低于预期,生猪价格偏弱震荡,仔猪亏损扩大

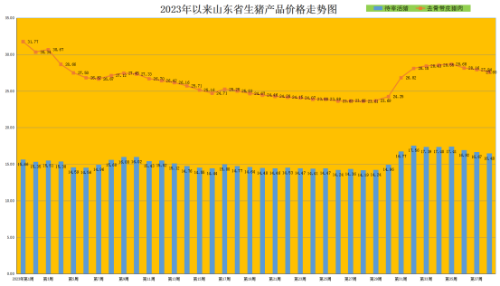

第38周(9月18日-9月24日),本周双节需求提振低于预期,猪价不改颓势,生猪价格继续弱势下行;猪肉价格小幅回落。据对全省26个集贸市场价格定点监测,第38周全省肥猪出栏均价为16.48元/公斤,同比降低30.26%,环比降低1.14%,生猪均价跌幅继续收窄。猪肉价格小幅走低,本周猪肉均价为27.60元/公斤,同比降低30.09%,环比回落1.22%。

第38周,仔猪价格跌幅明显高于猪价,再创年内新低。本周我省仔猪销售均价为29.49元/公斤,同比降低36.44%,环比回落7.87%。据监测,本周断奶仔猪价格跌破240元/头,为230元/头,上周为270元/头,断奶仔猪头均亏损持续放大,超过100元/头;规模场15公斤仔猪出栏价380元/头,上周为420元/头;50公斤二元母猪价格1580元/头,上周为1600元/头。目前,15公斤体重仔猪行业生产平均成本约450元/头,仔猪销售陷入亏损;50公斤体重二元母猪行业生产平均成本约为1200元/头,当前外售母猪仍可稍有盈利。

仔猪价格下跌原因主要是季节性淡季叠加疫病扰动。一是肥猪价格不旺。9月以来,生猪价格在16-17元/公斤左右震荡,行业对后市猪价并不乐观。二是前期亏损带来的现金流压力,猪场经营困难,缩小规模;加之近期南方处于雨水较多的季节,导致近期南方疫病传播较为严重,进而导致部分母猪场存在抛售仔猪压力,而养殖端由于散户退出、叠加对猪病防范的担忧,补栏积极性差。三是季节性因素,当前补栏的仔猪对应出栏时间在春节后,每年9-11月仔猪大概率跌价。以上综合因素,造成仔猪价格持续下跌,后市母猪养殖场无法通过出售仔猪来获取利润,下一阶段或将加大能繁母猪产能去化,长期利好猪价。

猪价回落,进一步压低猪粮比价。本周我省猪粮比价为5.46:1,同比降低33.90%,环比降低0.36%。从全行业平均养殖利润来看,第38周自繁自养生猪养殖亏损约为50元/头,外购仔猪养殖亏损超过90元/头,亏损幅度进一步扩大。

近三周猪价呈震荡下跌态势,主要是行业供给压力仍存,备货需求增量有限,整体供过于求局面无明显好转,猪价偏弱运行。需求端,双节临近,肉类需求明显增加,加之秋分之后,天气转凉带动屠宰量上涨,消费端较前期略有好转。据省畜牧总站监测的17个交易量监测县数据显示,本周猪肉交易量环比增加2.65%。但是需求的增加较供给量的增加相比偏弱,猪价呈现震荡下行态势。供给端,养殖企业生猪出栏量持续增加,供给充裕。据农业农村部公布的数据,今年3月和4月全国新生仔猪同比分别增加12.2%和11.2%,新生仔猪一般6个月后出栏,对应双节猪肉供应充足。加之养殖户担心节后猪价惯性下降,节前出栏积极,9月下旬出栏开始放量;同时7月下旬以来,猪价快涨推动了行业的惜售压栏、二育行为,而业内普遍看好十一行情,进一步造成集中出栏,对猪价形成持续压制。据监测,我省13家生猪屠宰企业本周屠宰量环比增加13.3%。充裕的供给,是压制当前猪价的核心。

猪价旺季不旺,驱动产能调减意愿增加。多种口径数据已经验证生猪产能调减之趋势:一是农业农村部监测数据显示,2023年8月能繁母猪存栏4241万头,月环比下降0.7%(7月环比下降0.6%),1-8月累计去化幅度约3.39%;二是中国畜牧业协会猪业分会数据显示,2023年8月监测规模种猪场二元母猪存栏量环比下降1.0%,同比下降1.0%。同时,淘汰母猪量环比增加19%,同比增加64%,淘汰量在8月出现显著增长。

后市来看,短期关注双节小长假消费情况,预计在双节消费刺激下,需求持续向好;中期关注节后需求回落对生猪价格的影响。目前距中秋国庆双节仅剩不到一周,随着双节备货持续,产品走货或缓慢加速,预计猪价存小涨可能。一般而言,国庆节和中秋节备货会提前一周开始,会对屠宰量有所提振。屠宰企业订单量或增加,亦对生猪价格产生利好效应。随着白条猪肉订单量增多,屠宰量增加,屠宰企业头均分摊成本降低,屠宰毛利亦或小幅抬升,进而一定程度上减缓屠宰企业运营压力,支撑猪价反弹,但因整体生猪产能基数较为充足,因此猪价涨幅有限。加之,近期二次育肥也开始出栏,大体重猪源供应增多,前期压栏的产能正在释放,预计短期生猪价格小幅上涨。具体行情,仍需密切关注需求端催化、出栏体重变化和二次育肥情绪变动等市场扰动因素。

建议养殖场户切实做好猪场生物安全防护,合理安排生产经营,及时关注养殖端补栏出栏节奏、终端消费情况,顺时顺势出栏肥猪,避免赌博行情造成损失。

二、第38周,鸡蛋价格如期回落,后市呈现小幅震荡态势

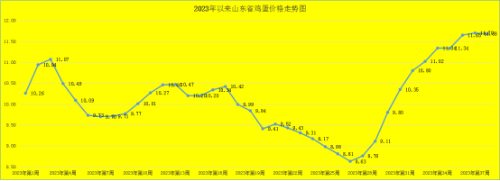

第38周,我省鸡蛋价格高位回落。本周,我省鸡蛋销售平均价格为11.68元/公斤,同比升高7.45%,环比降低0.17%。就全省监测的26个价格县来看,本周我省最高价在临沂市兰山区和枣庄滕州市,为12.40元/公斤;最低价出现在平原县,为10.60元/公斤。据监测受近期玉米豆粕价格回落影响,当前蛋鸡养殖的完全成本有所降低,目前约为9-9.1元/公斤左右。当前来看,蛋鸡养殖盈利水平约在1.5元/公斤,按目前价格及成本推算,未来蛋鸡养殖盈利为每只65元,蛋鸡养殖效益维持较好态势。

蛋雏鸡价格小幅回落。第38周为3.23元/只,同比降低0.62%,环比降低0.62%。

本周蛋价高位小幅回落,主要是节前备货临近尾声,需求高峰阶段性过去。需求方面,目前蛋价处于高价位,终端消费环节对高价货源接受度不高;食品企业备货活动接近尾声,收购量略有降低。同时生猪、肉鸡价格不高,易分流鸡蛋市场需求。据监测,我省鸡蛋市场交易量本周有所回落,同比升高6.63%,环比降低1.21%。供应方面,随着天气转凉,高峰期蛋鸡产蛋率继续恢复,新开产蛋鸡仍有增多趋势,鸡蛋供应量仍相对充足。但临近月底,养殖单位或有集中淘汰老鸡的现象,鸡蛋供应量或增幅不大。

后市,随着天气转凉,蛋鸡产蛋率陆续恢复至正常水平,鸡蛋供应或增加,10月份在产蛋鸡理论存栏量或继续增加,市场鸡蛋供应量增多。另外开学及食品厂采购进入尾声,加之当前经济整体仍有压力,对高价鸡蛋的抵触情绪增强,市场需求逐渐减弱,不过中秋及国庆双节假期提升线下消费,或支撑蛋价,预计近期鸡蛋价格稳中偏弱,总体呈现小幅震荡态势。

三、第38周,鸡肉价格弱势探底

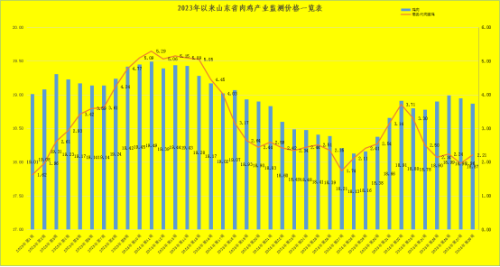

第38周,鸡肉价格继续小幅回落,弱势探底。本周,鸡肉市场销售均价为18.87元/公斤,同比降低7.41%,环比回落0.42%。

本周商品代肉雏鸡价格回升。第38周,我省肉雏鸡均价为2.21元/羽,同比降低29.62%,环比回升12.76%,其中蓬莱、招远、郯城为最高价,为3.20元/羽;最低区域价格在莘县,为0.75元/羽。本周毛鸡和肉雏鸡均价均呈现先跌后涨趋势,肉雏鸡价格触底后,养殖户补栏积极性较高,叠加近日饲料价格有所回落,雏鸡需求逐步改善。同时深度亏损下,小型肉鸡孵化厂减量明显,种禽端排苗计划顺畅,拉涨意愿较强;另一方面,养殖端赶年前三批鸡的周期性补栏情绪推升短期价格,预计后续肉雏鸡价格将延续震荡上行。

本周鸡肉价格小幅回落,主要是阶段性供大于求所致。受毛鸡及冻品供应过剩影响,叠加猪肉价格同期回落,市场供需呈现阶段性宽松,鸡肉价格小幅回落。据监测,我省鸡肉市场交易量同比降低1.48%,环比回落1.32%;屠宰企业库存承压增加,据监测我省17家禽类屠宰企业库存本周环比增加30.0%。

短期来看,双节长假的旅游经济有望提振消费需求,鸡肉价格下周或将震荡上行。预计随着秋粮上市,玉米、豆粕等饲料原料价格或承压回落,商品代养殖利润有望迎来较大改善。叠加四季度需求走旺,需求驱动局面下肉鸡养殖或将摆脱微利局面。

长期来看,在2022年下半年祖代产能短缺并未传导到商品代情况下,商品代鸡苗及鸡肉价格表现已较为强势。随着上游祖代产能缺口的传递,叠加需求层面消费的边际复苏,预计商品代鸡苗以及鸡肉价格仍具备冲击历史新高的潜力。从长周期视角看,在持续高粮价背景下,白羽肉鸡作为料肉比最低的动物蛋白其性价比和经济性优势会进一步体现。今年一号文件指出提升净菜、中央厨房等产业标准化和规范化水平,培育发展预制菜产业。政策催化有望助力预制菜行业规模扩张,打开白羽鸡肉新消费场景。而鸡肉具有高蛋白低脂肪、风味兼容性高的特点,有望成为预制菜板块的重要组成部分,带动白羽肉鸡消费逐步向好。

同时,我国鸡肉进口不确定性再升级,利好国内肉鸡产业。全球禽流感持续发展,国内上半年海外引种仅占35%,祖代种源缺口仍在累积。泛美卫生组织宣称美洲已有超过15个国家报告禽流感疫情,超过历史最高纪录,其中最大鸡肉出口国巴西截至9月17日已报告2例家禽及100例野生鸟类禽流感病例,若巴西发生家禽疫情,将对全球鸡肉贸易产生较大影响,全球种源紧张情况或持续;同时美国史上最严重禽流感疫情延续。截至9月15日,美国本轮禽流感疫情已扑杀禽类数量达到5879万只,相较上一轮禽流感疫情在更短的时间内产生了更大的影响范围与扑杀数量,且野鸟和后续疫情仍在持续发生。目前海外禽流感正向新地区和“地方性全年”发展,秋冬季候鸟迁移可能导致疫情传播,预计美国供种压力或将持续。进口受阻叠加2022年祖代引种更新减少将逐步传导至毛鸡出栏,国内白羽鸡肉供应量或现收缩,有望支撑白羽肉鸡涨价的弹性。

四、第38周,牛羊肉价格小幅震荡

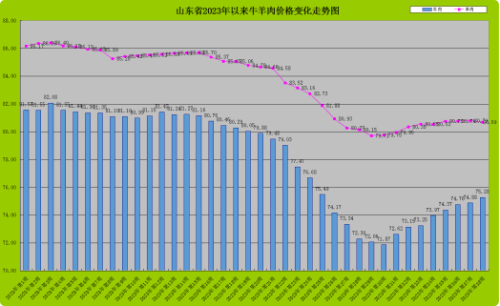

第38周,受消费恢复不及预期影响,我省牛羊肉周平均价格呈现小幅震荡态势,牛肉价格继续小幅回升,羊肉价格弱势回落。据监测,本周我省牛肉市场交易量同比降低1.87%,环比回升2.43%;羊肉市场交易量同比降低2.91%,环比回落0.58%。第38周,我省牛肉均价为75.28元/公斤,同比降低8.27%,环比升高0.53%;羊肉价格为80.69元/公斤,同比降低6.64%,环比回落0.12%。随着秋分过后,天气转凉,牛羊肉消费有望逐步回暖,牛羊肉价格或将震荡上行。

从活牛活羊市场来看,活牛价格震荡走高,活羊价格弱势向上。第38周,活牛均价为30.88元/公斤,同比回落10.15%,环比升高0.32%;其中最低价为28.00元/公斤,最高价为34.00元/公斤,所监测的26个县当中有21个县的活牛均价位于30元/公斤及其以上,向好基本面保持稳定。当前全省活牛出栏均价已超过28-30元/公斤的盈亏平衡区间,大部分养殖场户进入盈利区间,产业保持向好发展态势。活羊当前最低价为24.50元/公斤,最高达到36.00元/公斤,全省平均为30.74元/公斤,同比降低7.66%,环比回升0.26%。肉羊价格小幅回升,但是对冲高饲料粮成本影响,肉羊育肥部分场户仍有所亏损,亏损额度在20元/只左右。

后市来看,牛羊肉市场空间巨大,仍然大有前途。随着天气转凉,牛羊肉消费逐步进入旺季,叠加国家消费刺激政策有序出台,牛羊肉消费有望顺周期加速发力,牛羊肉价格有望向好发展。

五、第38周,生乳价格小幅向上

第38周(9月18日-9月24日),我省生乳价格继续保持小幅走高。第38周我省生乳均价为3.81元/公斤,同比降低6.39%,环比升高0.79%。在我省监测的26个县中,剔除3个无效数据,有8个县的价格大于或等于全省平均价格,有15个县的生乳价格低于全省平均价格。其中最高价格在蓬莱市,为5.00元/公斤;最低价格出现在肥城市为3.30元/公斤,最高价与最低价差值为1.70元/公斤,差价与上周持平。蓬莱市牧场采取自产自销的奶吧模式,生乳价格保持高位。

奶价持续三周反弹,奶牛养殖亏损额度略有收窄。本周奶粮比价为1.26:1,同比下降11.27%,环比升高1.61%。生乳价格小幅回暖,主要是消费缓慢恢复,叠加产能缓慢去化所致。消费端,受双节备货带动,需求逐步向好,随着中秋国庆双节渐近,乳品加工企业均采取积极的品牌推广和营销活动拉动终端消费;同时受生产端去产能影响,产奶量有所降低,据监测9月份我省原奶产量环比降低1.07%,持续3个月产量下降。目前,供需结构虽有较多积极信号,但乳制品消费仍以去库存为主,导致奶价持续低位震荡运行,弱势上行。

后市来看,预计随着经济逐步复苏和学生奶需求逐步恢复,乳制品消费需求增加,乳品加工企业加工销售量将有所增长,同时许多养殖场户为了应对当前困境,加大低产牛的淘汰力度,牛奶产量受到影响,生乳收购价格有望阶段性回升,但受供大于求影响,回升空间不大。

六、第38周,饲料粮和全价料价格全部回落

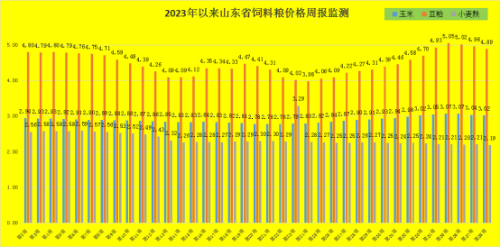

第38周,玉米、豆粕和小麦麸价格小幅下行。本周,我省玉米均价为3.02元/公斤,同比升高5.59%,环比降低0.66%;豆粕价格走低,为4.89元/公斤,同比降低0.61%,环比降低1.41%;小麦麸价格回升,为2.19元/公斤,同比降低6.41%,环比降低0.90%。

第38周,生猪、肉鸡和蛋鸡配合料价格回落。本周育肥猪配合饲料价格为3.90元/公斤,同比升高2.09%,环比降低0.26%;肉鸡配合料价格为4.31元/公斤,同比升高2.38%,环比降低0.46%;蛋鸡配合料价格为3.55元/公斤,同比升高2.01%,环比降低0.28%。

(山东省畜牧总站)