目前农牧行业最火的莫过于风口浪尖上的“二师兄”了——风来了的确猪也会“飞”,而且飞得很高。非洲猪瘟造成行业产能出清,随之而来的猪价飞涨让养猪企业赚得盆满钵满。

图1 部分农牧企业2020年上半年的净利润及其增幅

数据来源于上市公司公开信息整理

图1是目前生猪出栏量较大的头部5家企业的2020年上半年业绩预告,其净利润同比增幅从约100%到8000%不等,且增长均主要来自于养猪业务。其中牧原股份已发布半年报,该公司今年上半年的毛利率、净利率及净资产收益率(ROE)分别达到惊人的63.4%、51.3%及37.8%,均创历史记录。

对于养猪业务来说,生猪的出栏量代表了企业的成长性及扩张性。同时,产品的毛利率高低在很大程度上体现了企业的经营策略、内部管理及成本控制的能力。接下来我们将从出栏量及毛利率这两个角度来分析头部5家企业近5年的养猪表现。

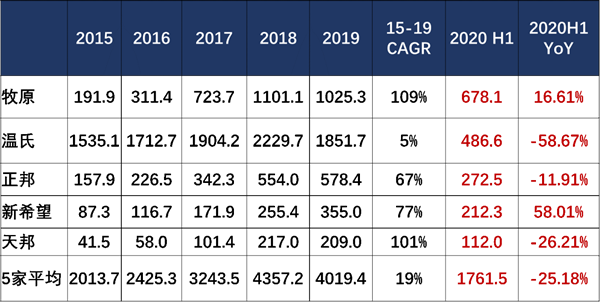

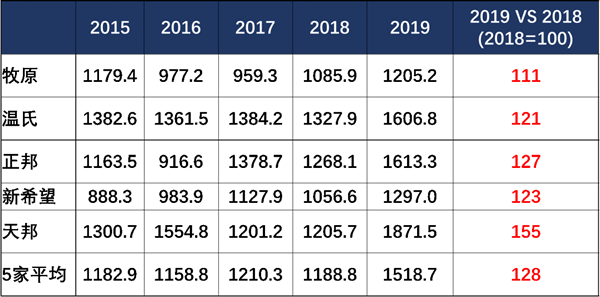

表1 部分农牧企业2015-2020上半年生猪出栏量(万头)

数据来源于上市公司公开信息整理

首先出栏量方面,从表1我们可以看到,除温氏股份外各家企业过去5年的商品猪(包括仔猪、种猪、育肥猪、淘汰母猪等)出栏量年均复合增长率都有两位数的增长,牧原与天邦更是达到了三位数的增长率。2020年上半年,除牧原及新希望外,其他三家企业的出栏量均为负增长。牧原今年上半年的出栏量也终于超过了温氏,荣登全国猪企榜首。需要指出的是,温氏出栏全部为育肥猪,而牧原刨除仔猪、种猪后的出栏量为396.7万头(同比下降24.0%),仍落后于温氏的486.6万头。

从各家公司发布的销售数据我们也可以看出,不同公司的养猪策略也不同:温氏仍然是全部以商品育肥猪出栏,而牧原今年上半年的外销仔猪及种猪大大增加,其中仔猪出栏量同比增幅超过360%(59.26万头 vs 273.1万头);种猪出栏同比增加1876%(0.42万头 vs 8.3万头)。今年上半仔猪价格长期维持在1800-2000元/头,而据估计牧原出栏仔猪的完全成本不超过300元/头,同时该公司截至6月底的能繁母猪存栏达到191.1万头,已实现母猪“自由”的牧原在如此高利润下大量出售仔猪也是明智之选。

天邦今年上半年的仔猪及种猪出栏也大大增加。据估测,在其上半年出栏的111.97万头商品猪中,仔猪及种猪占比超过50%。天邦今年亦计划出售超过30万头种猪。加大仔猪及种猪的出栏,一方面可以快速锁定利润,加快资产周转;另一方面,天邦在去年受非瘟冲击较大,资金实力和融资能力也不及其他4家公司,快速的现金流流入更有助于其后期的发展。不过,天邦大量出售种猪可能也会影响其后期的快速扩张。

新希望及正邦出栏商品猪中主要以商品育肥猪为主,也有部分仔猪,整体出栏结构与去年变化不大。

分析完出栏量,我们再来看看衡量各家公司盈利能力及经营管理水平的重要指标——毛利率。毛利率在很大程度上代表了各家猪企的成本控制水平,而成本控制是养猪企业生存发展的核心。因为生猪市场特别是育肥猪市场基本是一个完全竞争市场,产品高度同质化,单一企业基本没有定价权,只有成本越低,才越有竞争优势。

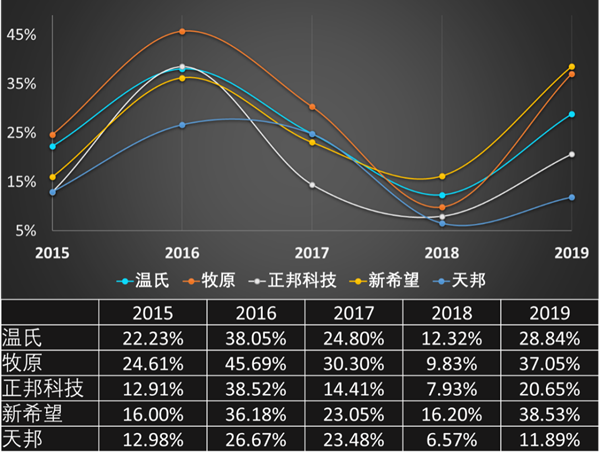

图2 部分农牧企业2015-2019年养猪业务毛利率

数据来源于上市公司公开信息整理

图2是头部猪企过去5年的毛利率水平。可以看到受猪周期影响,各家企业的毛利率呈现明显的波动。就是同一年份,猪企之间的毛利率差异也较大,如2019年,新希望养猪业务的毛利率达到38.53%,而天邦只有11.89%,两者相差超过3倍。

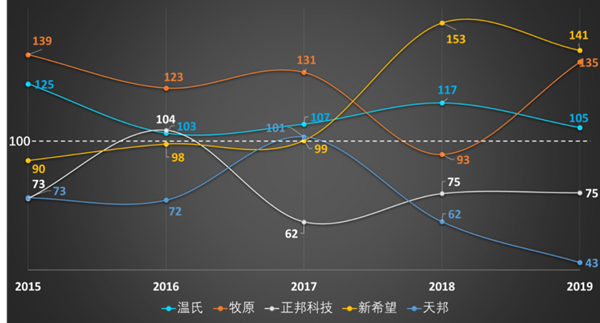

图3 2015-2019年养猪企业毛利率对比

(假定当年5家平均毛利率=100)

数据来源于上市公司公开信息整理

为了更好地横向比较各家猪企的毛利率及养殖水平,我们将某一年头部5家企业养猪业务的平均毛利率设为100,再用各家的毛利率与其比较(图3)。从中可以看出,牧原的毛利率多数时候都处于很高的水平,表明其养猪业务有非常强的成本控制能力,是其快速扩张及穿越周期的根本。温氏的毛利率也长年在平均水平之上。新希望从2018年开始也彰显出其较高的经营水平及成本控制能力,其毛利率在2018年和2019年均领先于其他各家。正邦与天邦的毛利率水平大部分时间在平均水平之下,尤其天邦在2019年受非瘟影响很大,其毛利率垫底。

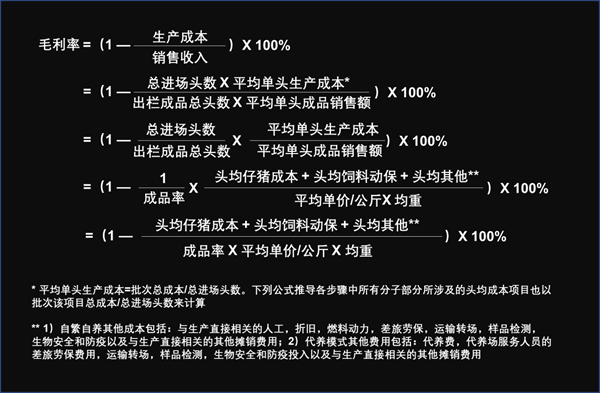

图4 养猪业务毛利率拆解

如图4所示,我们对养猪业务的毛利率进行了分解,可以看出头均仔猪成本、头均饲料动保成本、其他成本、成品率(出栏率)、平均售价、出栏均重等都对毛利率有很大的影响。在这些因素中头均饲料动保成本各企业差异不大。其他成本中“公司+农户”模式的代养费由之前的100多元/头提高到300-400元/头,目前是要高于自繁自养模式的制造费用的(两种模式的其他成本中的生物安全及防控成本均较非瘟前有较大提高),不过在目前生猪价格下对毛利率影响不大。而平均售价、出栏均重更多与出栏猪的类型(仔猪、种猪、淘汰母猪还是育肥猪)及地域有关(猪价整体南高北低)。由于篇幅关系,这里我们不作过多分析。

接下来我们着重分析目前影响成本及毛利率的关键因素:成品率(出栏率)和仔猪成本。

表2 部分农牧企业2015-2019年出栏生猪头均生产成本(元/头)

数据来源于上市公司公开信息整理

我们知道成品率对毛利率的影响巨大,因为所有进场猪的生产成本都会计入当批出栏猪生产成本。成品率低便意味着当批出栏猪的实际生产成本将大幅上升。表2是近5年各猪企的头均出栏生产成本,可以看到在非洲猪瘟肆虐的2019年,各家企业的生产成本均显著上升(死亡率提高及包括部分额外的生物安全和防疫成本),尤其天邦上升了55%,所以其2019年的毛利率较低。当下各大猪企都把防非瘟、养活猪作为企业发展的核心,把生物安全作为重中之重来抓,从今年以来各家企业对外交流的信息来看,二季度基本都在生长育肥猪阶段达到了90%左右的成活率,比去年有了很大的提高。之前市场普遍认为自繁自养模式的成品率会更高,目前来看两种模式之间的成品率并没有太大的差别。

头部企业生产成本的上升尚且如此,其他中小企业和散户生产成本的上升预计也非常高。可以说,非洲猪瘟造成的成品率下降及防疫成本增加提高了整个养猪行业的平均成本,且在短期内还看不到下降的趋势。

影响毛利率的另一个关键因素是断奶仔猪成本,其中外购仔猪的成本与自繁仔猪的成本差异巨大。从去年四季度开始,仔猪价格大幅上涨,而目前的价格更高。若按外购仔猪成本为1700元/头、自繁仔猪为400元/头、出栏猪重130公斤/头计算,则仅仔猪成本一项,二者的成本差就超过了10元/公斤。因此存栏母猪多的牧原在今年上半年仍会在头部猪企中处于毛利率水平的高位,而外购仔猪较多的温氏、正邦、新希望等的毛利率水平预计较低。特别是新希望,其上半年出栏生猪中外购仔猪占比较大(根据公司公开信息在64%左右),毛利率预计将大幅低于牧原。

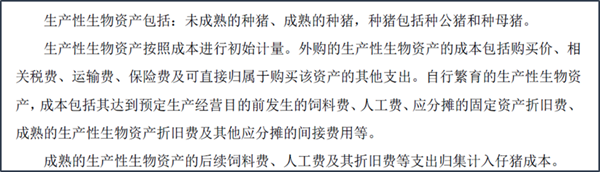

图5 牧原股份生产性生物资注释

来源于牧原股份2019年年度报告

另一方面,目前高企的仔猪价格及非瘟仍在的威胁,让很多农户对养猪望而却步,此时需要非常高的猪价才能覆盖生产成本及相应的风险,这也在一定程度上利好头部企业的扩张。

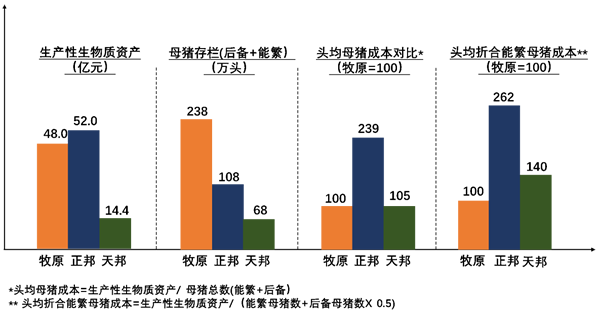

图6 部分农牧企业生产性生物资产分析

根据牧原股份、正邦科技、天邦股份2020一季报及公开信息整理

即使同为自繁的仔猪,由于母猪的成本及生产效率不同,其成本差异也会很大。图5是牧原股份年报中关于生物资产的释义。温氏、天邦、正邦等也与牧原一样采用初始成本对生产性生物资产进行计量,并折旧到仔猪的生产成本中。从释义中可以看出,自繁仔猪成本的高低在很大程度上由母猪的成本决定。图6是根据牧原、正邦及天邦3家公司2020一季报及其公开信息整理而来。我们假设3家公司的繁育体系结构基本相似,可以得出牧原的母猪成本最低,正邦的母猪成本最高,所以即使正邦在之后仔猪完全自给的情况下(假设母猪生产效率相同),由于其仔猪成本大大高于牧原,其育肥猪生产成本也将大概率高于牧原,毛利率可能也将低于牧原(正邦主产区的售价通常比牧原高2-3元/公斤,可以弥补一定的成本劣势)。

而正邦之所以母猪成本高企,应该与非洲猪瘟造成的损失有关。纵观整个行业,由于非洲猪瘟导致各个代次的种群严重受损,很多猪场不得不高价购买二元母猪和/或使用繁殖性能不如二元母猪的三元母猪来繁育,从而大幅提高了仔猪的成本。非洲猪瘟导致的仔猪成本高企是整个养猪业成本提高的第三个重要因素(前两个因素分别是之前分析过的低成品率及高生物安全及防疫费用支出)。

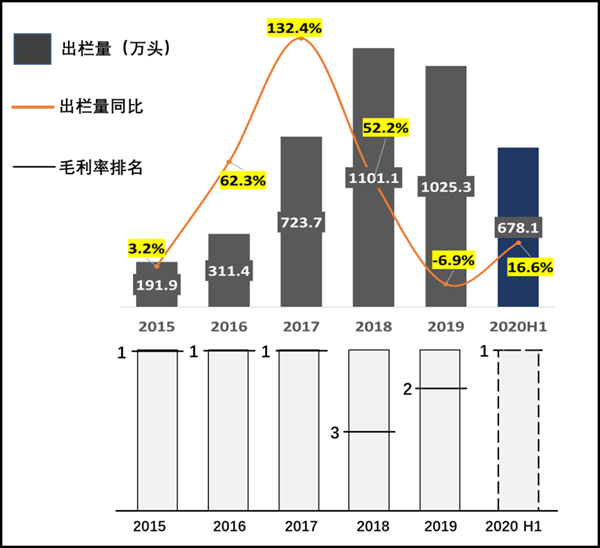

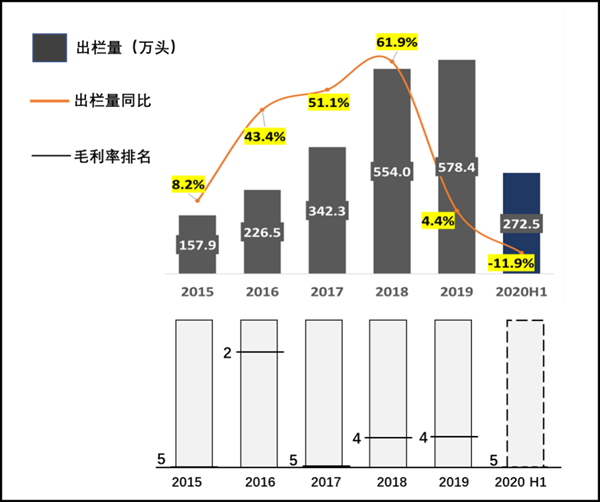

图7-1 牧原股份2015-2020上半年生猪出栏数据(万头)

图7-2 温氏股份2015-2020上半年生猪出栏数据(万头)

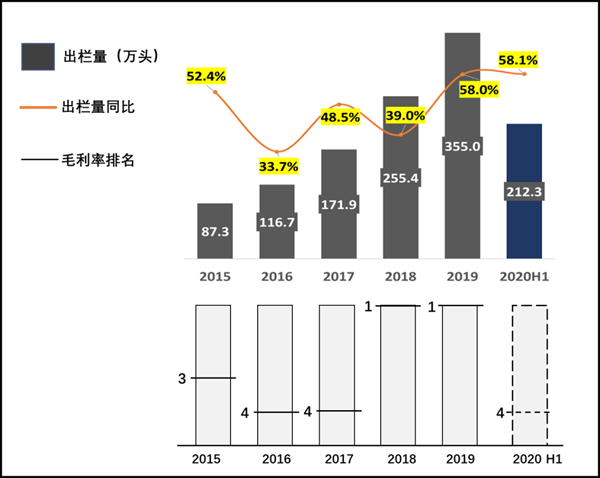

图7-3 正邦科技2015-2020上半年生猪出栏数据(万头)

图7-4 新希望2015-2020上半年生猪出栏数据(万头)

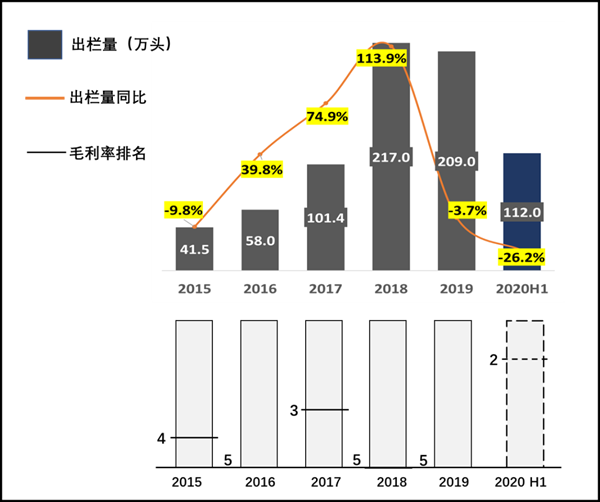

图7-5 天邦股份2015-2020上半年生猪出栏数据(万头)

以上数据由上市公司公开数据整理

图7列举了各猪企近5年及2020年上半年的出栏和毛利率排名情况(部分根据2020年上半年业绩快报预测)。可以看到,今年上半年牧原在出栏量及毛利率上都大幅领先;温氏则还在非洲猪瘟的影响中挣扎;正邦已开始走出非洲猪瘟的影响,但其毛利率水平还有很大的改善空间;新希望的出栏继续保持高增长,同时由于外购仔猪较多,其毛利率排名可能会大幅下降;天邦得益于大量仔猪及种猪的出栏,也开始走出非洲猪瘟的影响,同时毛利率水平及排名将会大幅度提高。

作者:逢秋,农牧行业资深人士,动物科学与工商管理双硕士